Hoy en día las cooperativas de ahorro y crédito están prosperando. Demos una mirada a su historia historia en los Estados Unidos.

Línea de tiempo histórica

1901

El periodista canadiense Alphonse Desjardins introduce el concepto de la cooperativa de ahorro y crédito en Norteamérica al organizar La Caisse Populaire de Levis (El banco popular de Levis) en su hogar de Levis, Quebec. El primer depósito fue de solo 10 centavos.

El periodista canadiense Alphonse Desjardins introduce el concepto de la cooperativa de ahorro y crédito en Norteamérica al organizar La Caisse Populaire de Levis (El banco popular de Levis) en su hogar de Levis, Quebec. El primer depósito fue de solo 10 centavos.

1909

6 de abril de 1909: La St. Mary's Cooperative Credit Association, la primera cooperativa de ahorro y crédito de Estados Unidos, abre sus puertas en Manchester, Nuevo Hampshire, con la ayuda de Alphonse Desjardins.

El comisionado bancario de Massachusetts, Pierre Jay, y el acaudalado comerciante de Boston Edward A. Filene se asocian para promulgar la Ley de Cooperativas de Ahorro y Crédito de Massachusetts, el primer estatuto general para la creación de cooperativas de ahorro y crédito en los Estados Unidos. Por sus esfuerzos, Filene comienza a ser llamado "el padre de las cooperativas de ahorro y crédito de Estados Unidos".

1920

Filene contrata al abogado de Massachusetts Roy F. Bergengren, de 40 años, para impulsar y expandir el reciente movimiento de cooperativas de ahorro y crédito. Bergengren fue el desarrollador del actual sistema de cooperativas de ahorro y crédito.

Filene contrata al abogado de Massachusetts Roy F. Bergengren, de 40 años, para impulsar y expandir el reciente movimiento de cooperativas de ahorro y crédito. Bergengren fue el desarrollador del actual sistema de cooperativas de ahorro y crédito.

1921

Filene y Bergengren organizan el Credit Union National Extension Bureau, una asociación concentrada en la formación de nuevas cooperativas de ahorro y crédito, la creación de leyes estatales para autorizar a nuevas cooperativas y la promoción de la filosofía de dichas cooperativas. Entre 1921 y 1935, 38 estados y el Distrito de Columbia promulgan leyes de cooperativa de ahorro y crédito.

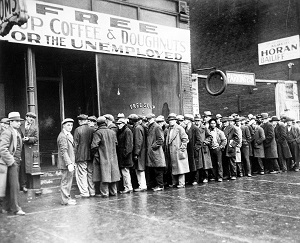

1929

La caída del mercado de valores de 1929 provoca una crisis financiera que genera la Gran Depresión. Cuando la Gran Depresión atraviesa su peor momento, el ingreso personal, la recaudación fiscal, las ganancias y los precios disminuyen significativamente, mientras que el comercio internacional desciende más de un 50 por ciento. El desempleo en los Estados Unidos asciende a más del 25 por ciento.

1932

Bergengren se reúne con el senador estadounidense de Texas, Morris Sheppard, para analizar la necesidad de organizar las cooperativas de ahorro y crédito bajo la ley federal. Bergengren considera que es indispensable crear una ley estadounidense que permita la organización de cooperativas de ahorro y crédito federales. "Una ley de cooperativa de ahorro y crédito federal sería como una póliza de seguro general para todas nuestras leyes estatales y brindaría un método de organización alternativo", escribió Bergengren.

1934

26 de junio de 1934: el presidente Franklin Delano Roosevelt promulga la Ley de Cooperativas Federales de Ahorro y Crédito. La recientemente creada División de Cooperativa de Ahorro y Crédito Federal se ubica dentro de la Administración de Crédito Agrícola, la agencia que se encarga de los problemas financieros del sector rural de Estados Unidos.

Julio de 1934: Claude Orchard, un ejecutivo de Armour & Company, es designado director de la recientemente formada División de Cooperativa de Ahorro y Crédito Federal. Orchard dirige la División de Cooperativa de Ahorro y Crédito Federal por 19 años, durante los cuales se enfocó principalmente en el desarrollo de leyes y normas que regulan la actividad de dichas cooperativas.

1 de octubre de 1934: Morris Sheppard Federal Credit Union en Texarkana, Texas, se convierte en la primera cooperativa con autorización federal.

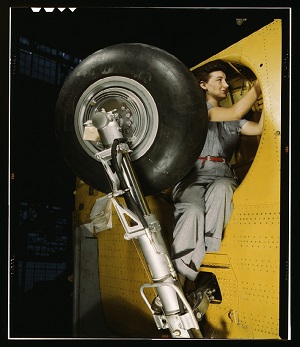

1941

7 de diciembre de 1941: durante el ataque a Pearl Harbor, P.W. Eldred, el extesorero de la Hawaiian Air Depot Federal Credit Union en la isla de Oahu murió cuando intentaba salvar los registros de la cooperativa que estaban en una oficina en la Base de la Fuerza Aérea Hickam. La oficina de la cooperativa de ahorro y crédito se destruyó cuando cayó una bomba en el hangar en el que estaba ubicada. Más de 2,400 soldados y civiles estadounidenses murieron durante el ataque.

7 de diciembre de 1941: durante el ataque a Pearl Harbor, P.W. Eldred, el extesorero de la Hawaiian Air Depot Federal Credit Union en la isla de Oahu murió cuando intentaba salvar los registros de la cooperativa que estaban en una oficina en la Base de la Fuerza Aérea Hickam. La oficina de la cooperativa de ahorro y crédito se destruyó cuando cayó una bomba en el hangar en el que estaba ubicada. Más de 2,400 soldados y civiles estadounidenses murieron durante el ataque.

1942

Se transfiere la supervisión federal de las cooperativas de ahorro y crédito a la Corporación Federal de Seguro de Depósitos.

1945

Como parte del esfuerzo de guerra de Estados Unidos, las cooperativas de ahorro y crédito venden 12 bonos de guerra con un precio de compra de $404 millones, que equivale a más de $5.7 mil millones en dólares de 2018.

Como parte del esfuerzo de guerra de Estados Unidos, las cooperativas de ahorro y crédito venden 12 bonos de guerra con un precio de compra de $404 millones, que equivale a más de $5.7 mil millones en dólares de 2018.

1948

La División de Cooperativas de Ahorro y Crédito Federal adquiere el nombre de Oficina Federal de Cooperativas de Ahorro y Crédito y es trasladada de la Federal Deposit Insurance Corporation a la Agencia de Seguridad Federal.

1951

Con la aprobación de la Ley de Ingresos de 1951, se otorga a las cooperativas de ahorro y crédito con autorización federal y estatal una exención del impuesto sobre la renta federal.

1952

Para 1952, la cantidad de cooperativas de ahorro y crédito federales asciende a casi 6,000 con más de 2.8 millones de socios.

1953

J. Dean Gannon es nombrado director de la Oficina Federal de Cooperativas de Ahorro y Crédito la cual se traslada al Departamento de Salud, Educación y Bienestar. Durante los siguientes 17 años, la oficina se convierte en una entidad autosuficiente, financiada mediante cargos de las cooperativas de ahorro y crédito.

1960

Para fines de 1960, había 9,905 cooperativas de ahorro y crédito federales con 6.1 millones de socios y $2.7 mil millones en activos.

1966

En febrero de 1966, la Oficina Federal de Cooperativas de Ahorro y Crédito, junto con otras agencias federales, lanza el Proyecto Moneywise, una iniciativa para extender los servicios de las cooperativas de ahorro y crédito a áreas de ingresos bajos a moderados en todo el país y mejorar el bienestar financiero de estas comunidades. El programa incluyó iniciativas de constitución para ampliar la disponibilidad de servicios de cooperativas de ahorro y crédito en estas áreas, capacitación sobre operaciones y gestión exitosa de cooperativas y educación financiera e instrucción sobre finanzas personales. El programa se lleva adelante desde 1966 hasta 1972.

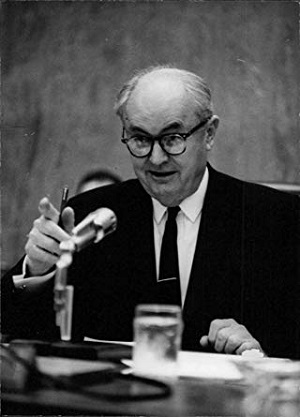

1967

En noviembre, el congresista John William Wright Patman de Texas presenta un proyecto de ley para la creación de una entidad reguladora federal independiente de cooperativas de ahorro y crédito. Este proyecto de ley, Resolución de Cámara (H.R.) 14030, no gana terreno pero representa el primer paso en la creación de lo que se convertiría en la National Credit Union Administration.

En noviembre, el congresista John William Wright Patman de Texas presenta un proyecto de ley para la creación de una entidad reguladora federal independiente de cooperativas de ahorro y crédito. Este proyecto de ley, Resolución de Cámara (H.R.) 14030, no gana terreno pero representa el primer paso en la creación de lo que se convertiría en la National Credit Union Administration.

1970

El Congreso crea la National Credit Union Administration como una agencia independiente para autorizar y supervisar las cooperativas de ahorro y crédito federales. También se crea el Fondo Nacional de Seguro de Depósitos de las Cooperativas de Ahorro y Crédito, mediante el cual se aseguran los depósitos de fideicomiso en cooperativas de ahorro y crédito federales hasta por $20,000. Hasta este momento, las cooperativas de ahorro y crédito habían funcionado sin seguro de depósitos federal.

El Congreso crea la National Credit Union Administration como una agencia independiente para autorizar y supervisar las cooperativas de ahorro y crédito federales. También se crea el Fondo Nacional de Seguro de Depósitos de las Cooperativas de Ahorro y Crédito, mediante el cual se aseguran los depósitos de fideicomiso en cooperativas de ahorro y crédito federales hasta por $20,000. Hasta este momento, las cooperativas de ahorro y crédito habían funcionado sin seguro de depósitos federal.

El teniente general Herman Nickerson, Jr., se convierte en el primer administrador de la National Credit Union Administration.

1971

Con la firma del Decreto Ejecutivo 11580 el 20 de enero, el presidente Richard Nixon establece el diseño del sello de la NCUA. Este diseño fue el sello original de la agencia hasta 2017.

1974

La legislación aumenta la cobertura de seguro en depósitos de fideicomiso de socios de cooperativas de ahorro y crédito a $40,000.

1976

C. Austin Montgomery es nombrado administrador de la NCUA.

1978

Lawrence Connell es nombrado administrador de la NCUA.

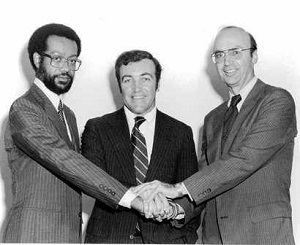

1979

Una mesa directiva de tres integrantes reemplaza al administrador de la NCUA como autoridad de la agencia luego de que el Congreso actualizara la Ley de Cooperativas Federales de Ahorro y Crédito. Los integrantes de la mesa directiva deben ser designados por el presidente de los Estados Unidos y confirmados por el Senado. Los integrantes de la mesa directiva cumplen mandatos escalonados de seis años y solo dos miembros pueden pertenecer al mismo partido político. Al designar la mesa directiva, el presidente debe nombrar al presidente de la mesa directiva.

La primera mesa directiva de la NCUA está formada por el exadministrador de la NCUA y el recientemente designado presidente Lawrence Connel (1979-1981, el Dr. Harold A. Black (1979-1981), y el vicepresidente P.A. Mack, Jr. (1979-1987).

El Congreso también crea la Planta central de liquidez. Esta planta es similar a la Ventanilla de Descuentos de la Reserva Federal y cumple una función similar como prestamista de última instancia en el sistema de las cooperativas de ahorro y crédito.

La cobertura de seguro de depósitos aumenta a $100,000, con lo cual se iguala el monto de cobertura de seguro de depósitos ofrecida por la Corporación Federal de Seguro de Depósitos para los bancos.

1981

Más de 7,000 grupos se incorporan a las cooperativas de ahorro y crédito existentes según la nueva política de múltiples grupos de empleados selectos de la NCUA. La afiliación alcanza los 28.6 millones. Los ahorros de las cooperativas de ahorro y crédito aumentan un 20.7 por ciento, la cantidad de préstamos crece un 17.2 por ciento y los activos se incrementan un 19.8 por ciento durante el año. El total de activos del sistema de cooperativas de ahorro y crédito supera los $100 mil millones.

La Planta central de liquidez de la NCUA y U.S. Central Credit Union, la cooperativa de ahorro y crédito corporativa más grande del país en ese momento, firman un acuerdo que prácticamente cuadruplicó la afiliación a la Planta central de liquidez y le proporcionó al 90 por ciento de las cooperativas de ahorro y crédito una fuente de liquidez de respaldo permanente.

Edgar F. Callahan se convierte en el presidente de la mesa directiva de la NCUA. Desempeña ese cargo hasta 1985.

1982

Nuevas leyes le otorgan a la NCUA la autoridad para realizar fusiones de emergencia y sindicaturas temporarias.

Elizabeth F. Burkhart es designada para integrar la mesa directiva de la NCUA. Cumple funciones desde 1982 hasta 1990.

1984

El Servicio Postal de Estados Unidos emite una estampilla conmemorativa en honor al 50° aniversario de la Ley de Cooperativas Federales de Ahorro y Crédito.

El Servicio Postal de Estados Unidos emite una estampilla conmemorativa en honor al 50° aniversario de la Ley de Cooperativas Federales de Ahorro y Crédito.

La administración del Fondo de Préstamos Renovables para el Desarrollo de la Comunidad se traslada de la NCUA al Departamento de Salud y Servicios Humanos. Actualmente, el Fondo de Préstamos Renovables para el Desarrollo de la Comunidad otorga subvenciones y préstamos a cooperativas de ahorro y crédito de bajos ingresos.

18 de julio de 1984: se promulga la Ley de Reducción del Déficit de 1984 por la cual se recapitaliza el Fondo Nacional de Seguro de Depósitos de Cooperativas de Ahorro y Crédito, que había experimentado dificultades financieras durante varios años. Las cooperativas de ahorro y crédito con seguro federal entregan $850 millones o un 1 por ciento de los activos del sistema en ese momento para capitalizar completamente un Fondo Nacional de Seguro de Depósitos nuevo y reestructurado.

1985

El exsenador estadounidense Roger W. Jepsen se convierte en presidente de la mesa directiva de la NCUA y desempeña ese cargo hasta 1993.

1987

El 1 de enero, el gobernador Bruce Sundlun anuncia que la Rhode Island Share Deposit Indemnity Corporation es insolvente y declara un "feriado bancario" para las 35 cooperativas de ahorro y crédito con autorización estatal y 10 bancos con autorización estatal. El evento motiva una gran cantidad de solicitudes de seguro de cooperativas de ahorro y crédito con seguro privado de todo el país. Para el año 1991, 432 cooperativas de ahorro y crédito autorizadas por el estado comenzarán a tener cobertura de seguro federal.

La NCUA adopta el Sistema de calificación CAMEL (capital, calidad de activo, gestión, ingresos y liquidez) como su sistema de calificación para las cooperativas de ahorro y crédito.

1988

David Chatfield se incorpora a la mesa directiva de la NCUA. Desempeña ese cargo hasta 1989.

1989

Se crea el Centro de Administración y Liquidación de Activos en Austin, Texas, para solucionar problemas con los activos adquiridos por la NCUA a partir de la gestión y liquidación de cooperativas de ahorro y crédito. Con los años, el rol de la oficina se expande e incluye servicios de asesoramiento a las oficinas regionales de la NCUA en temas como análisis de préstamos, la reconstrucción de los registros y la investigación sobre fraude. En 1996 cambia su nombre por Centro de Asistencia y Administración de Activos, y también ofrece capacitación a los examinadores de cooperativas de ahorro y crédito del estado y de la NCUA.

1990

Para fines de 1990, el sistema de cooperativas de ahorro y crédito tiene 12,891 cooperativas de ahorro y crédito con seguro federal, $223 mil millones en activos y 61 millones de socios.

Robert Swan es nombrado miembro de la mesa directiva de la NCUA. Desempeña ese cargo hasta 1996.

First National Bank & Trust en Asheboro, Carolina del Norte, otros cuatro bancos de Carolina del Norte y la American Bankers Association demandan a la NCUA después de que la agencia aprobara la ampliación del área de membresía de AT&T Family Federal Credit Union para que la cooperativa de ahorro y crédito pudiera prestar servicios a pequeños grupos de empleados no relacionados con la compañía. En la demanda se acusa a la agencia de violar la Ley de Cooperativas Federales de Ahorro y Crédito.

1991

Shirlee Bowné es designada para integrar la mesa directiva de la NCUA. Desempeña su cargo hasta 1997.

1993

Durante el primer año de Norman E. D'Amours como presidente de la mesa directiva, la NCUA añade la Oficina de Cooperativas de Ahorro y Crédito Empresariales y la Oficina de Cooperativas de Ahorro y Crédito para el Desarrollo Comunitario. D'Amours, ex congresista, se desempeña como presidente de la mesa directiva hasta 2000.

1994

Septiembre de 1994: el Tribunal de Distrito de Washington D.C. resuelve que la política de la NCUA de permitir múltiples grupos en un área de membresía está permitida por la Ley de Cooperativas Federales de Ahorro y Crédito. La American Bankers Association y otras agrupaciones bancarias apelan la decisión ante el Tribunal de Apelaciones de Distrito.

1995

La NCUA introduce el Sistema automatizado de evaluación reguladora integrada (AIRES). Actualmente los examinadores federales y las autoridades supervisoras estatales utilizan versiones actualizadas del AIRES.

1996

Julio de 1996: el Tribunal de Apelaciones de Distrito de EE. UU. para el Circuito de D.C. revoca la decisión del tribunal inferior y resuelve que todos los socios de una cooperativa de ahorro y crédito federal basada en la ocupación deben compartir un vínculo común. El tribunal de apelaciones ordena que el tribunal de distrito aplique su decisión a AT&T Family Federal Credit Union. Además, en una demanda por separado, la American Bankers Association y otros bancos solicitan una medida cautelar en el ámbito nacional que se aplica a todas las cooperativas de ahorro y crédito con autorización federal para impedir que incorporen nuevos grupos a su área de membresía. Esta medida es concedida. El caso es apelado ante la Corte Suprema de los Estados Unidos.

Yolanda T. Wheat es designada integrante de la mesa directiva de la NCUA y cumple su mandato hasta 2001.

1997

Dennis Dollar es designado para integrar la mesa directiva de la NCUA.

Febrero de 1997: la Corte Suprema de los Estados Unidos acepta entender en la apelación de la NCUA de la decisión del Tribunal de Apelaciones.

20 de marzo de 1997: H.R.1151, se presenta la Ley de Acceso a Membresía de Cooperativa de Ahorro y Crédito en la Cámara de Representantes. El proyecto de ley permitiría múltiples vínculos comunes en las áreas de membresía de las cooperativas de ahorro y crédito federales.

1998

25 de febrero de 1998: la Corte Suprema decide que las cooperativas de ahorro y crédito federales basadas en la ocupación deben estar formadas por un grupo ocupacional que tenga un solo vínculo común. Como resultado de esta decisión queda abierta la posibilidad de que millones de socios de cooperativas de ahorro y crédito pierdan su membresía.

1 de abril de 1998: la Cámara de Representantes aprueba la Ley de Acceso a Membresía de las Cooperativas de Ahorro y Crédito.

28 de julio de 1998: el Senado estadounidense aprueba la Ley de Acceso a Membresía de las Cooperativas de Ahorro y Crédito.

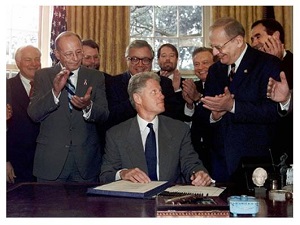

7 de agosto de 1998: el presidente Bill Clinton promulga la Ley de Acceso a Membresía de las Cooperativas de Ahorro y Crédito y con eso restablece los privilegios de expansión y crea las cooperativas de ahorro y crédito de vínculo común o laboral-empresarial ("common-bond"). La ley también establece que la NCUA debe crear un sistema para imponer medidas correctivas. Este sistema establece la proporción mínima de capital que una cooperativa de ahorro y crédito debe mantener y determina las causas que limitan las actividades de una cooperativa de ahorro y crédito con seguro federal en caso de que la proporción esté por debajo de esos niveles.

2000

Para fines de 2000, el sistema de cooperativas de ahorro y crédito tiene 10,316 cooperativas de ahorro y crédito con seguro federal, cerca de $438 mil millones en activos y más de 77 millones de socios.

Geoff Bacino ha sido designado para formar parte de la mesa directiva de la NCUA. Se desempeña desde enero de 2001 hasta diciembre de 2001.

2001

La NCUA implementa el programa de evaluaciones de riesgo y aprueba la recopilación de informes financieros trimestrales para obtener datos de las cooperativas de ahorro y crédito.

El integrante de la mesa directiva Dennis Dollar se convierte en presidente de la mesa directiva de la NCUA. Se desempeña en esta función hasta 2004.

2002

Debbie Matz es designada integrante de la mesa directiva de la NCUA y cumple su mandato hasta 2005.

JoAnn M. Johnson comienza a integrar la mesa directiva.

2004

JoAnn M. Johnson es designada presidenta de la mesa directiva de la NCUA. Ocupa su puesto como presidenta de la mesa directiva hasta julio de 2008.

La mesa directiva de la NCUA cambia el nombre de la Oficina de Desarrollo de Cooperativas de Ahorro y Crédito al de Oficina de Iniciativas de Cooperativas de Ahorro y Crédito Pequeñas, lo cual refleja la importancia que la agencia asigna a la asistencia de cooperativas de ahorro y crédito pequeñas, de bajos ingresos y recientemente autorizadas con el fin de ayudarlas a crecer en un mercado de servicios financieros competitivo y dinámico. En 2017, la Oficina de Iniciativas de Cooperativas de Ahorro y Crédito Pequeñas se convierte en la Oficina de Recursos y Expansión de Cooperativas de Ahorro y Crédito para reflejar la incorporación de las funciones de constitución, área de membresía y preservación de instituciones depositarias de minorías de la NCUA entre sus responsabilidades.

2005

Rodney E. Hood es nombrado integrante de la mesa directiva y ocupa el puesto de vicepresidente desde 2005 hasta agosto de 2009.

Christiane "Gigi" Hyland comienza a integrar la mesa directiva, puesto que ocupa hasta 2012.

2007

Se hace evidente la crisis financiera que prácticamente devastará la economía nacional y amenaza la existencia del sistema de las cooperativas de ahorro y crédito. Los bancos, los planes de jubilación y las compañías inversoras que invirtieron considerablemente en valores, que incluían hipotecas no preferenciales, preven importantes pérdidas ya que las ejecuciones hipotecarias están aumentando y el valor de esos bienes desciende. La nación entra en recesión oficialmente en diciembre. Según estimaciones oficiales, la recesión, la más grave desde 1930, se extiende hasta junio de 2009, a pesar de que los efectos se sentirán durante varios años. Más de 8 millones de estadounidenses perdieron sus trabajos. El patrimonio neto de las organizaciones sin fines de lucro y hogares de los EE. UU. cayó alrededor de $15 billones.

2008

29 de julio de 2008: Michael E. Fryzel jura como presidente de la mesa directiva de la NCUA. Desempeña este puesto hasta agosto de 2009.

29 de julio de 2008: Michael E. Fryzel jura como presidente de la mesa directiva de la NCUA. Desempeña este puesto hasta agosto de 2009.

6 de septiembre de 2008: los expertos en hipotecas Fannie Mae y Freddie Mac forman la sindicatura.

15 de septiembre de 2008: Lehman Brothers presenta la bancarrota. Muchos consideran a este evento como el inicio de la crisis financiera de 2008-2009.

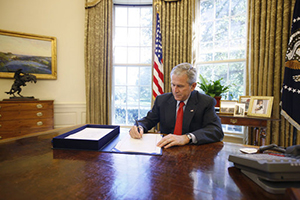

30 de septiembre de 2008: el presidente George W. Bush firma la Ley de Apropiaciones Continuas, de Asistencia ante Catástrofes y Valores Consolidados de 2008, que dispone que se eliminará temporalmente el tope de $1.5 mil millones de la Planta central de liquidez, lo que permite que la entidad otorgue préstamos hasta el límite autorizado a las cooperativas de ahorro y crédito para cubrir las necesidades de liquidez a corto plazo. El límite de préstamo asciende a $41.5 mil millones.

3 de octubre de 2008: el presidente George W. Bush firma la Ley de Estabilización Económica de Emergencia y establece el Programa de Alivio de Activos Problemáticos de $700 mil millones, y temporalmente eleva la cobertura de seguro de depósitos del FDIC y la NCUA de $100,000 por depositante a $250,000 por depositante hasta el 31 de diciembre de 2009.

16 de octubre de 2008: la mesa directiva de la NCUA aprueba el Programa temporario de garantía de liquidez de las cooperativas de ahorro y crédito corporativas, que otorga una garantía total de confianza y crédito ante el pago oportuno de capital e intereses para ciertas deudas sin garantías de las cooperativas de ahorro y crédito corporativas participantes.

28 de octubre de 2008: el Tesoro compra acciones preferidas por valor de $125 mil millones de nueve bancos con la primera remesa de fondos de TARP.

20 de noviembre de 2008: Fannie y Freddie suspenden las ejecuciones hipotecarias hasta enero de 2009.

9 de diciembre de 2008: la mesa directiva de la NCUA aprueba la creación del Programa de inversión en el sistema de cooperativas de ahorro y crédito y del Programa de asistencia de asequibilidad para propietarios de viviendas para ayudar a las cooperativas de ahorro y crédito a enfrentar los momentos de mayor estrés financiero.

31 de diciembre de 2008: diecinueve cooperativas de ahorro y crédito de propiedad de los consumidores quiebran en 2008, con una pérdida total de $232 millones para el Fondo nacional de seguro de depósitos de las cooperativas de ahorro y crédito.

2009

28 de enero de 2009: la mesa directiva de la NCUA anuncia el Programa temporario de garantía de participación en una cooperativa de ahorro y crédito, que brinda total confianza y garantía de crédito a los depósitos no asegurados en todas las cooperativas de ahorro y crédito hasta febrero de 2009 y crea un programa de garantía voluntaria de depósitos no asegurados de las cooperativas de ahorro y crédito hasta diciembre de 2010. La mesa directiva además aprueba una compra de capital de $1 mil millones en U.S. Central Federal Credit Union.

28 de enero de 2009: la mesa directiva de la NCUA anuncia el Programa temporario de garantía de participación en una cooperativa de ahorro y crédito, que brinda total confianza y garantía de crédito a los depósitos no asegurados en todas las cooperativas de ahorro y crédito hasta febrero de 2009 y crea un programa de garantía voluntaria de depósitos no asegurados de las cooperativas de ahorro y crédito hasta diciembre de 2010. La mesa directiva además aprueba una compra de capital de $1 mil millones en U.S. Central Federal Credit Union.

17 de febrero de 2009: el presidente Barack Obama firma la Ley de Reinversión y Recuperación de los Estados Unidos por $787 mil millones.

20 de marzo de 2009: la mesa directiva de la NCUA actúa como síndico de las dos cooperativas de ahorro y crédito más grandes: U.S. Central Federal Credit Union y Western Corporate Federal Credit Union. Estas sindicaturas fueron necesarias para administrar las catastróficas pérdidas de inversiones, mantener los servicios de pagos y liquidez fundamentales para las cooperativas de ahorro y crédito de propiedad de los consumidores.

21 de mayo de 2009: la mesa directiva de la NCUA revisa y extiende el Programa temporario de garantía de liquidez de las cooperativas de ahorro y crédito corporativas para cubrir las obligaciones de deudas no aseguradas originadas hasta el 30 de junio de 2010 con vencimiento hasta el 30 de junio de 2017.

24 de agosto de 2009: Debbie Matz es designada presidente de la mesa directiva de la NCUA. Se desempeña en esta función hasta mayo de 2016. Michael Fryzel sigue desempeñándose como integrante de la mesa directiva de la NCUA hasta el 26 de agosto de 2014.

16 de diciembre de 2009: el presidente Barack Obama firma la Ley de Apropiaciones Consolidadas para el año fiscal 2010. Esta ley incluye dos disposiciones para las cooperativas de ahorro y crédito. La Planta central de liquidez retuvo la autoridad sobre préstamos para 2010, lo que permitió a la Planta continuar cubriendo las necesidades de liquidez de las cooperativas de ahorro y crédito. Además, la asignación del Fondo de Préstamos Renovables para el Desarrollo de la Comunidad aumentó en $250,000, para alcanzar los $1.25 millones.

31 de diciembre de 2009: en 2009, quiebran 27 cooperativas de ahorro y crédito de propiedad de los consumidores, lo que le costó $150 millones al Fondo nacional de seguro de depósitos de las cooperativas de crédito y ahorro.

2010

21 de julio de 2010: el presidente Barack Obama promulga la Ley Dodd-Frank de Reforma de Wall Street y Protección al Consumidor que transformó en permanente la protección de seguro de $250,000 para participaciones y depósitos.

21 de julio de 2010: el presidente Barack Obama promulga la Ley Dodd-Frank de Reforma de Wall Street y Protección al Consumidor que transformó en permanente la protección de seguro de $250,000 para participaciones y depósitos.

24 de septiembre de 2010: la mesa directiva de la NCUA anuncia el Programa de resolución del sistema corporativo, un plan de múltiples etapas para estabilizar el sistema de cooperativas de ahorro y crédito corporativas, brindando fondos a corto y largo plazo para resolver una cartera de valores respaldados por hipotecas residenciales y comerciales y otros valores respaldados por otros bienes y bonos corporativos mantenidos por las cooperativas de ahorro y crédito corporativas que quebraron y estableció un nuevo marco regulatorio para las cooperativas de ahorro y crédito corporativas.

1 de octubre de 2010: U.S. Central Federal Credit Union y Western Corporate Federal Credit Union entran en etapa de liquidación. U.S. Central Bridge Corporate Federal Credit Union and Western Bridge Corporate Federal Credit Union , autorizadas por la NCUA, se hacen cargo de ciertas operaciones de U.S. Central Corporate Federal Credit Union y Western Corporate Federal Credit Union. Ambas cooperativas de ahorro y crédito puente fueron creadas para evitar la interrupción de los servicios vitales a las cooperativas de ahorro y crédito propiedad de los consumidores y facilitar una ordenada suspensión escalonada de operaciones durante 24 meses.

4 de octubre de 2010: la NCUA contrata a la experta nacional en finanzas personales Suze Orman como parte de una campaña nacional de información pública para informar a los socios de las cooperativas de ahorro y crédito y al público sobre la seguridad de los depósitos en las cooperativas de ahorro y crédito asegurados por la NCUA. Durante la campaña, más de 190 millones de estadounidenses descubren que las cooperativas de ahorro y crédito con seguro federal son un lugar seguro para ahorrar.

27 de octubre de 2010: la NCUA da por terminada la primera venta de sus Obligaciones Garantizadas. El programa de obligaciones garantizadas de la NCUA otorgó fondos por miles de millones de dólares a largo plazo en activos antiguos anteriormente mantenidos en carteras de valores de las cooperativas de ahorro y crédito que habían quebrado.

31 de octubre de 2010: Members United Corporate Federal Credit Union y Southwest Corporate Federal Credit Union entran en etapa de liquidación.

30 de noviembre de 2010: Constitution Corporate Federal Credit Union entra en etapa de liquidación.

31 de diciembre de 2010: en 2010, quebraron 28 cooperativas de ahorro y crédito de propiedad de los consumidores, con pérdidas de $229 millones para el Fondo nacional de seguro de depósitos de las cooperativas de ahorro y crédito. A fines de 2010, había 7,339 cooperativas de ahorro y crédito con más de $914 mil millones en activos y casi 90.5 millones de socios.

2011

1 de enero de 2011: la NCUA creó la Oficina de Inclusión de la Mujer y las Minorías que funciona para garantizar oportunidades igualitarias para todos en los contratos y programas de trabajo de la NCUA. La oficina también evalúa las prácticas y políticas de diversidad de las cooperativas de ahorro y crédito reguladas por la NCUA.

9 de marzo de 2011: la NCUA lanza MyCreditUnion.gov, un sitio web que brinda información financiera personal y detallada para los consumidores de todas las edades.

20 de junio de 2011: la NCUA se convierte en el primer regulador de instituciones financieras federales en iniciar una demanda en los tribunales federales contra las firmas de Wall Street para recuperar las pérdidas ocasionadas por las ventas de valores respaldados por hipotecas irregulares. Se presentan las primeras demandas contra J.P Morgan Securities LLC y RBS Securities Inc. La agencia finalmente presenta 26 demandas contra 32 demandados en tribunales federales en California, Kansas y Nueva York en relación con pérdidas de cooperativas de ahorro y crédito corporativas. La recuperación neta de estas acciones legales, hasta la fecha, supera los $5.1 mil millones.

2012

11 de abril de 2012: la NCUA lanza un micrositio de educación financiera, Pocket Cents, que brindaba información sobre los beneficios de las cooperativas de ahorro y crédito y la importancia de tomar decisiones financieras inteligentes. Pocket Cents se fusionó con MyCreditUnion.gov a fines de 2018.

1 de junio de 2012: los activos de las cooperativas de ahorro y crédito con seguro federal superan los $1 billones por primera vez.

6 de julio de 2012: la NCUA cierra Western Bridge Corporate Federal Credit Union.

12 de agosto de 2012: para simplificar el proceso de aprobación de la designación de bajos ingresos, la NCUA notifica directamente a más de 1,000 cooperativas de ahorro y crédito federales de su elegibilidad. La designación brinda diversos beneficios, incluido el acceso a capital complementario, elegibilidad para préstamos y subvenciones del Fondo de Préstamos Renovables para el Desarrollo de la Comunidad, capacidad para ofrecer préstamos comerciales ilimitados para socios y asistencia de la NCUA. Para fines de 2012, 690 cooperativas federales de ahorro y crédito adicionales con 7.5 millones de socios y cerca de $65.9 mil millones en activos aceptan la designación de cooperativa de ahorro y crédito de bajos ingresos.

29 de octubre de 2012: la NCUA cierra U.S. Central Bridge Corporate Federal Credit Union.

2 de noviembre de 2012: la NCUA hace el último pago de acuerdo con el Programa temporario de garantía de liquidez de una cooperativa de ahorro y crédito corporativa relacionado con el vencimiento de las obligaciones de mediano plazo de los patrimonios de administración de activos.

11 de noviembre de 2012: la NCUA desarrolla e implementa el Manual nacional de políticas de supervisión. El manual creó procedimientos de supervisión y operaciones uniformes para todo el país y mejoró la capacidad de la agencia para operar con eficiencia en todas las regiones.

31 de diciembre de 2012: vence el último programa especial de garantía de liquidez puesto en vigencia durante la crisis financiera, el Programa temporario de garantía de participación en una cooperativa de ahorro y crédito corporativa.

2013

1 de enero de 2013: se inician las operaciones de la Oficina de Análisis y Supervisión Nacional. Esta oficina supervisa los $10 mil millones o más en activos de las cooperativas de ahorro y crédito corporativas y de las cooperativas de ahorro y crédito del país.

4 de enero de 2013: la NCUA obtiene más de $1.42 mil millones de recuperación bruta de la negociación histórica del gobierno de los EE. UU. con JPMorgan Chase por la venta de valores respaldados por hipotecas irregulares a cinco cooperativas de ahorro y crédito que quebraron entre 2008 y 2010.

6 de enero de 2013: para reducir las imposiciones regulatorias, la NCUA cambia la definición de las cooperativas de ahorro y crédito no complejas y pequeñas a aquellas entidades con menos de $50 millones en activos, equivalente al límite anterior de activos de $10 millones.

14 de agosto de 2013: Rick Metsger se incorpora a la mesa directiva de la NCUA.

23 de septiembre de 2013: la NCUA demanda a 13 bancos internacionales por supuestas violaciones de leyes federales y estatales contra los monopolios a través de la manipulación de la tasa de interés en el sistema de Tasa de oferta interbancaria de Londres, o LIBOR.

31 de diciembre de 2013: la NCUA informa que la variación total proyectada de las restantes evaluaciones es negativa, lo que indica que las futuras evaluaciones y la posibilidad de una distribución de fondos excedentes no sean necesarias.

2014

1 de enero de 2014: las cooperativas de ahorro y crédito corporativas dejan de utilizar el sistema de información de clasificación corporativa (CRIS) y adoptan el sistema de clasificación CAMEL. Este cambio reduce la cantidad de complejidades que implica la supervisión del sistema corporativo y del sistema de cooperativas de ahorro y crédito de consumidores, mejora la eficiencia de los informes y proporciona una medición uniforme del rendimiento.

23 de enero de 2014: la mesa directiva de la NCUA aprueba una norma final que permite que ciertas cooperativas de ahorro y crédito federales bien administradas utilicen instrumentos derivados como una herramienta de control de riesgos.

24 de abril de 2014: la mesa directiva de la NCUA adopta una norma que requiere pruebas de estrés y de planificación de capital para las cooperativas de ahorro y crédito con más de $10 mil millones en activos.

26 de agosto de 2014: J. Mark McWatters jura como integrante de la mesa directiva de la NCUA. Se desempeñará en la mesa directiva hasta el 23 de enero de 2017.

18 de septiembre de 2014: se designa a Rick Metsger como vicepresidente de la mesa directiva de la NCUA. Se desempeñará en este cargo hasta el 1 de mayo de 2016.

31 de diciembre de 2014: fin del primer año calendario que el fondo de estabilización muestra una posición neta positiva de $0.2 mil millones, después de un déficit máximo de $7.5 mil millones.

2015

30 de abril de 2015: la mesa directiva de la NCUA aprueba una norma definitiva que define más claramente cuáles son los grupos societarios que califican para ser miembros de las cooperativas de ahorro y crédito federales. Como resultado, se pueden incorporar 12 categorías de grupos societarios al área de membresía de una cooperativa de ahorro y crédito federal sin que la cooperativa tenga que proporcionar información respecto de que esos grupos son asociaciones válidas.

23 de julio de 2015: la mesa directiva de la NCUA aprueba una norma final que elimina el tope regulatorio para las inversiones en activos fijos.

17 de septiembre de 2015: la mesa directiva de la NCUA aprueba una norma final que eleva el techo de activos para lo que se define como cooperativas de ahorro y crédito de $50 millones a $100 millones.

15 de octubre de 2015: la mesa directiva de la NCUA aprueba una norma final que actualiza los requisitos de capital de riesgos de la agencia.

2016

18 de febrero de 2016: La mesa directiva de la NCUA aprueba una norma final que modifica las regulaciones de la agencia que rigen los préstamos para socios comerciales y brinda a las cooperativas de ahorro y crédito mayor flexibilidad para tomar decisiones sobre préstamos.

18 de febrero de 2016: La mesa directiva de la NCUA aprueba una norma final que modifica las regulaciones de la agencia que rigen los préstamos para socios comerciales y brinda a las cooperativas de ahorro y crédito mayor flexibilidad para tomar decisiones sobre préstamos.

2 de mayo de 2016: El presidente Barack Obama nombra a Rick Metsger presidente de la mesa directiva de la NCUA y desempeña ese cargo hasta el 22 de enero de 2017.

21 de julio de 2016: La mesa directiva de la NCUA elimina dos objetivos de desempeño de la agencia que exigían el examen anual de todas las cooperativas de ahorro y crédito con seguro federal y autorizadas por el estado con más de $250 millones de activos, y todas las cooperativas de ahorro y crédito federal. Este cambio le proporciona a la NCUA una mayor flexibilidad para programar los exámenes cuando sea necesario.

24 de octubre de 2016: La NCUA cancela el préstamo de $1 mil millones del Departamento del Tesoro de los Estados Unidos. La línea de préstamos de $6 mil millones de la NCUA con el Tesoro sigue estando disponible para satisfacer las futuras necesidades de fondos contingentes de la agencia, incluidas las obligaciones del Programa de Obligaciones Garantizadas de la NCUA (NGN).

27 de octubre de 2016: la mesa directiva de la NCUA aprueba los cambios integrales de las regulaciones del área de membresía de la agencia, lo que permite que más estadounidenses sean elegibles para ser socios de las cooperativas de ahorro y crédito.

17 de noviembre de 2016: la NCUA aprueba la implementación de un ciclo extendido de exámenes para cooperativas de ahorro y crédito federales bien administradas y de bajo riesgo con activos de menos de $1 mil millones.

2017

23 de enero de 2017: el presidente Donald J. Trump designa a J. Mark McWatters como presidente interino de la mesa directiva de la NCUA. El 23 de junio de 2017 se convirtió en presidente de la mesa directiva de la NCUA y se desempeñó en ese cargo hasta el 8 de abril de 2019. Rick Metsger continúa como miembro de la mesa directiva hasta el 8 de abril de 2019.

20 de julio de 2017: la mesa directiva de la NCUA propone cerrar el Fondo temporario de estabilización de cooperativas de ahorro y crédito corporativas cuatro años antes de 2021, fecha de cierre anticipada previamente.

21 de julio de 2017: La NCUA anuncia que se está reestructurando para mejorar su eficiencia y su eficacia. Especialmente, la NCUA consolidará su estructura regional al cerrar sus oficinas en Albany, NY, y Atlanta, GA, a fines de 2018. La agencia también consolidó el desarrollo, las subvenciones y los préstamos de las cooperativas de ahorro y crédito, los programas para instituciones de depósitos de minorías, la constitución y las funciones del área de membresía en la nueva oficina de expansión y recursos de las cooperativas de ahorro y crédito, junto con otras mejoras.

28 de septiembre de 2017: La mesa directiva de la NCUA aprueba el cierre del fondo de estabilización el 1 de octubre de 2017.

19 de octubre de 2017: la mesa directiva de la NCUA aprueba las normas finales que mejoran el proceso de apelación de las cooperativas de ahorro y crédito en caso de tener problemas o preocupaciones con las decisiones de la agencia y las determinaciones de la supervisión.

11 de diciembre de 2017: el presidente Donald J. Trump firma el decreto que establece el nuevo sello oficial de la NCUA. El nuevo diseño queda más acorde con los sellos de otros reguladores de servicios financieros federales.

2018

15 de febrero de 2018: La mesa directiva de la NCUA aprueba la distribución del fondo de seguro de depósitos de $736 millones a cooperativas de ahorro y crédito con seguro federal que se pagó el tercer trimestre de 2018.

19 de abril 2018: La mesa directiva de la NCUA aprueba la norma final que reduce la carga regulatoria de las cooperativas de ahorro y crédito con seguro federal con activos de 10 mil millones o más al eliminar ciertas planificaciones del capital actual y los requisitos de las pruebas de estrés.

21 de junio de 2018: la mesa directiva de la NCUA aprueba una norma final para dar a los socios de las cooperativas de ahorro y crédito con seguro federal mayor transparencia cuando esas cooperativas buscan fusiones voluntarias.

21 de junio de 2018: la mesa directiva de la NCUA enmienda su Constitución y normas sobre el área de membresía de la agencia. Con este cambio, las cooperativas federales de crédito tienen la opción de usar un enfoque narrativo para establecer la existencia de una comunidad local bien definida en sus solicitudes.

July 23, 2018 – The NCUA pays dividends to more than 5,700 institutions eligible for the $735.7 million Share Insurance Fund distribution.

18 de octubre de 2018: La mesa directiva de la NCUA aprueba una norma final para retrasar la fecha de entrada en vigencia de la norma sobre capital en función del riesgo de 2015 de la NCUA por un año, del 1 de enero de 2019 al 1 de enero de 2020. La norma también enmienda la definición de una cooperativa de ahorro y crédito "compleja" a los fines del capital en función del riesgo al aumentar el umbral de activos en la norma de $100 millones a $500 millones.

2019

7 de enero de 2019: La NCUA consolida de cinco a tres regiones y cierra las oficinas regionales en Albany y Atlanta. Las tres oficinas regionales reorganizadas son las regiones este, sur y oeste.

7 de marzo de 2019: La mesa directiva de la NCUA aprueba una distribución de fondos prorrateada de $160.1 millones del fondo de seguro de depósitos que se pagó a cooperativas de ahorro y crédito elegibles en el segundo trimestre de 2019.

8 de abril de 2019: Rodney E. Hood jura por segunda vez como miembro de la mesa directiva de la NCUA y es designado decimoprimer presidente de esta por el presidente Donald J. Trump. J. Mark McWatters continúa en funciones como miembro de la mesa directiva de la NCUA hasta el 20 de noviembre de 2020. El Sr. Hood ocupa su cargo de presidente de la mesa directiva de la NCUA hasta el 20 de enero de 2021.

8 de abril de 2019: Todd M. Harper jura como miembro de la mesa directiva de la NCUA y ocupa su cargo hasta el 20 de enero de 2021.

30 de abril de 2019: La NCUA y la Administración de Pequeñas Empresas de EE.UU. lanzan un proyecto de colaboración de tres años para unir las compañías pequeñas y las cooperativas de ahorro y crédito, y difundir los programas de SBA.

18 de julio de 2019: La mesa directiva de la NCUA aprueba la norma final que aumenta el tope de las transacciones inmobiliarias de $250,000 a $1 millones.

20 de agosto de 2019 - El Tribunal de Apelaciones de los Estados Unidos del Distrito de Columbia confirma gran parte de los cambios en la normativa de la NCUA en materia de afiliación para el año 2016.

19 de septiembre de 2019: La mesa directiva de la NCUA adopta una norma definitiva sobre préstamos alternativos de día de pago que mejora la capacidad de las cooperativas de ahorro y crédito para atender a los socios que necesitan préstamos a corto plazo y de bajo importe.

24 de octubre de 2019: La mesa directiva de la NCUA elabora una norma que elevó el tope del nivel de acciones de unidades públicas y de no miembros que puede recibir una cooperativa de ahorro y crédito.

21 de noviembre de 2019: La mesa directiva de la NCUA aprueba una declaración de políticas definitiva que les brinda la posibilidad de una "segunda oportunidad" a aquellos que soliciten empleo y tengan registros de delitos penales menores y no violentos cometidos en el pasado.

12 de diciembre de 2019: La mesa directiva de la NCUA aprueba un retraso de dos años en la implementación de la norma de capital basado en el riesgo. La fecha de vigencia de la norma se trasladó al 1 de enero de 2022.

2020

27 de enero de 2020: El Departamento de Salud y Servicios Humanos de los Estados Unidos declara la emergencia de salud pública para todo Estados Unidos con el fin de ayudar a la comunidad sanitaria del país a hacer frente a la pandemia de COVID-19.

27 de enero de 2020: El Departamento de Salud y Servicios Humanos de los Estados Unidos declara la emergencia de salud pública para todo Estados Unidos con el fin de ayudar a la comunidad sanitaria del país a hacer frente a la pandemia de COVID-19.

9 de marzo de 2020: La NCUA y otros reguladores financieros federales emiten una declaración conjunta en la que alientan a las cooperativas de ahorro y crédito y a otras instituciones financieras a trabajar con los clientes y miembros afectados por las interrupciones financieras y económicas resultantes de la pandemia de COVID-19.

16 de marzo de 2020: La NCUA publicó una carta para las cooperativas de ahorro y crédito en la que se exponen varias estrategias que las estas pueden tener en cuenta a la hora de determinar cómo abordar las dificultades relacionadas con la COVID-19.

25 de marzo de 2020: Se promulga la Ley de Ayuda, Asistencia y Seguridad Económica contra el Coronavirus, también conocida como Ley CARES, en respuesta a la pandemia de COVID-19. Esta ley le otorga temporalmente a la mesa directiva de la NCUA la facultad de ampliar el acceso y aumentar la autoridad prestamista de la Central Liquidity Facility, y les permite a las cooperativas de ahorro y crédito conceder préstamos garantizados a las empresas y a los trabajadores por cuenta propia a través del programa de protección salarial de la Administración de Pequeñas Empresas de Estados Unidos, entre otras medidas de ayuda.

13 de abril de 2020: La mesa directiva de la NCUA aprueba los cambios relacionados con la Central Liquidity Facility para complementar los cambios legislativos resultantes de la Ley CARES, otorgando al mismo tiempo mayor flexibilidad y asistencia para las cooperativas de ahorro y crédito afiliadas.

16 de abril de 2020: La mesa directiva de la NCUA aprueba una norma definitiva por la que se aumenta el nivel del tope en el que no se requiere una tasación para las transacciones relacionadas con bienes inmuebles residenciales de $250,000 a $400,000.

24 de abril de 2020: Se promulga la Ley del Programa de Protección Salarial y de Mejora de la Atención Médica que brinda aproximadamente $484 mil millones en fondos adicionales para asistencia por el coronavirus. La financiación adicional incluye 310 mil millones adicionales para el Programa de Protección Salarial, así como una disposición para las cooperativas de ahorro y crédito, los pequeños bancos y los prestamistas comunitarios que presten servicio a empresas de las comunidades minoritarias, sin servicios suficientes, y rurales. En concreto, se destinan 30 mil millones a prestamistas comunitarios, pequeños bancos y cooperativas de ahorro y crédito con activos consolidados inferiores a 10 mil millones y 30 mil millones asignados específicamente a bancos medianos y cooperativas de ahorro y crédito con activos consolidados entre 10 mil millones y 50 mil millones.

9 de junio de 2020: La NCUA y la Export-Import Bank lanzó un proyecto de colaboración de tres años para dar a conocer los programas del EXIM.

29 de junio de 2020: La Corte Suprema de los Estados Unidos rechaza una apelación de la American Bankers Association para revisar la norma sobre campos de afiliación de la NCUA presentada en 2016, lo que puso fin a casi cuatro años de litigios.

30 de julio de 2020: La mesa directiva de la NCUA aprueba la norma definitiva que ayudará a brindar mayor acceso a los servicios financieros seguros y asequibles al modificar las regulaciones de constitución y de área de membresía de la agencia por la autorización de la comunidad en cuanto a aprobación, expansión o conversión.

19 de octubre de 2020: La NCUA lanza su iniciativa de inclusión financiera "Progreso de las comunidades mediante crédito, educación, estabilidad y ayuda" (ACCESS, por sus siglas en inglés).

14 de diciembre de 2020:- Kyle S. Hauptman jura como miembro de la mesa de la NCUA.

17 de diciembre de 2020: La mesa directiva de la NCUA aprueba la norma definitiva que les permite a las cooperativas de ahorro y crédito designadas de bajos ingresos, a las complejas y a las nuevas emitir deuda subordinada a efectos del tratamiento del capital regulatorio.

27 de diciembre de 2020: Se promulga la Ley de Apropiaciones Consolidadas y amplía varias disposiciones de la Ley CARES y de la Ley del Programa de Protección Salarial y de Mejora de la Atención Médica. Sigue otorgando a Central Liquidity Facility una mayor flexibilidad y autoridad prestamista para atender las necesidades de liquidez del sistema y del fondo de seguro de depósitos hasta el 31 de diciembre de 2021. La ley también amplía y brinda asistencia adicional para el Programa de Protección Salarial hasta el 31 de marzo de 2021.

2021

14 de enero de 2021: la mesa directiva de la NCUA aprueba una final rule (Inglés) que aclara que las cooperativas de ahorro y crédito corporativas pueden comprar instrumentos de deuda subordinada emitidos por cooperativas de ahorro y crédito.

20 de enero de 2021: el Presidente Joseph R. Biden, Jr. nombra a Todd M. Harper como el decimosegundo presidente de la mesa directiva de la NCUA.

18 de febrero de 2021: la mesa directiva de la NCUA aprueba una final rule (Inglés) que modifica el reglamento de la NCUA que regula los requisitos para que una cuenta de depósitos esté asegurada por separado como cuenta conjunta. Esta norma les ofrece a las cooperativas de ahorro y crédito con seguro federal un método alternativo para satisfacer el requisito de tarjeta de registro de firmas de membresía o cuenta.

18 de marzo de 2021: la mesa directiva de la NCUA aprueba una norma final temporaria (Inglés) que permite a las cooperativas de ahorro y crédito con seguro federal utilizar los datos de los activos a partir del 31 de marzo de 2020, a fin de determinar la aplicabilidad de los requisitos de planificación del capital y de las pruebas de estrés según la normativa de la NCUA. Estos datos también determinarán la supervisión regional o nacional de las cooperativas de ahorro y crédito con seguro federal.

18 de marzo de 2021: el rendimiento de los patrimonios de gestión de activos que componen el programa de resolución del sistema corporativo de la agencia significa que el agente liquidador de U.S. Central Federal Credit Union, Members United Corporate Federal Credit Union y Southwest Corporate Federal Credit Union, la NCUA, podrá distribuir $368 millones a los titulares de cuentas de capital de los socios. Aproximadamente 2,000 cooperativas de ahorro y crédito recibieron una distribución (Inglés) en abril 2021.

22 de abril de 2021: la mesa directiva de la NCUA renueva una norma final provisional (Inglés) que introduce dos cambios temporales en las regulaciones de la NCUA sobre la acción correctiva inmediata. El primer cambio reduce temporalmente el requisito de retención de beneficios para las cooperativas de ahorro y crédito con seguro federal clasificadas como adecuadamente capitalizadas. El segundo cambio permite le temporalmente a una cooperativa de ahorro y crédito descapitalizada presentar un plan simplificado de restablecimiento del patrimonio neto si pasa a estar descapitalizada predominantemente por el crecimiento de las acciones. Esta norma provisoria es sustancialmente similar a la norma provisoria aprobada por la mesa directiva el 2020 de mayo.

20 de mayo de 2021: la mesa directiva de la NCUA aprueba una final rule (Inglés) modernizar la norma de la NCUA sobre los instrumentos derivados hacia un enfoque basado en principios a la vez que retiene la seguridad fundamental y la solidez de los componentes. También incluye protecciones tales como capacitación y controles internos sólidos.

20 de mayo de 2021: la mesa directiva de la NCUA aprueba la emisión de una aviso y solicitud para comentarios (Inglés) sobre la metodología usada para establecer el Fondo Nacional de Seguro de Depósitos de Cooperativas de Ahorro y Crédito nivel operativo normal.

31 de mayo de 2021: el Programa de protección salarial (PPP) de la SBA, un programa de respuesta relacionado con el COVID diseñado para apoyar a las pequeñas empresas mientras dure la pandemia.

24 de junio de 2021: la mesa directiva aprueba una final rule (Inglés) que elimina la prohibición sobre la capitalización de intereses en relación con los cálculos y las modificaciones de préstamos.

24 de junio de 2021: la mesa directiva de la NCUA aprueba una final rule (Inglés) que presenta desde el primer día efectos adversos en el capital regulatorio y que puede resultar de implementar completamente la metodología contable de pérdidas crediticias actuales esperadas (CECL).

22 de julio de 2021: la mesa directiva de la NCUA aprueba una solicitud de información (Inglés) sobre el impacto potencial y actual que los activos digitales, criptomoneda, financiamiento descentralizado y otras tecnologías relacionadas tendrán en las cooperativas de ahorro y crédito con seguro federal.

12 de agosto de 2021: la NCUA empieza una transición en todos los sectores hacia el uso de NCUA Connect, el portal de administrador, Herramienta de Evaluación e Identificación de Riesgo Moderna (MERIT), y Aplicación de intercambio de datos aplicaciones (DEXA). La agencia facilita y gestiona todas las sesiones de capacitacion internas y externas de usuarios entre el 18 de agosto y el 14 de diciembre de 2021.

8 de septiembre de 2021: la NCUA presenta un seminario web para las cooperativas de ahorro y crédito sobre las herramientas de evaluación modernizadas y proporciona una descripción general de cómo la modernización mejora el proceso de evaluación al permitir a las cooperativas de ahorro y crédito transmitir de manera segura la información solicitada, brindar actualizaciones de estados sobre conclusiones de evaluaciones, y recuperar informes de evaluaciones terminadas.

21 de octubre de 2021: la mesa directiva de la NCUA aprueba una final rule (Inglés) que agrega el componente "S" (Sensibilidad ante el riesgo de mercado) al actual sistema de calificación CAMEL, actualizando así el sistema de calificación de CAMEL a CAMELS y redefine el componente "L" (riesgo de liquidez). El hecho de agregar el componente "S" mejora la transparencia y permite a la NCUA y a las cooperativas de ahorro y crédito empresariales, de consumidores y con seguro federal que puedan distinguir mejor entre el riesgo de liquidez ("L") y la sensibilidad ante el riesgo de mercado ("S"). El componente "S" también mejora la consistencia entre la supervisión de cooperativas de ahorro y crédito e instituciones financieras supervisadas por otras entidades bancarias.

21 de octubre de 2021: la mesa directiva de la NCUA aprueba una final rule (Inglés) que modifica la regulación de la NCUA sobre la organización de servicio de cooperativas de ahorro y crédito. La norma final extiende la lista de actividades y servicios permitidos por la CUSO que se pueden incluir, originando cualquier tipo de préstamo que una cooperativa de ahorro y crédito federal pueda generar, y le concede a la mesa directiva de la NCUA flexibilidad adicional para aprobar actividades y servicios admisibles fuera de la legislación notificada y comentada.

25 de octubre de 2021: la NCUA lanza Conjunto de herramientas automatizadas para la evaluación de la ciberseguridad, o ACETaplicación que proporciona a las cooperativas de ahorro y crédito la capacidad de llevar a cabo una valoración de madurez de acuerdo con la herramienta de valoración de seguridad cibernética del Consejo de Información Financiera Federal. El hecho de hacer la valoración con el conjunto de herramientas le permite a las instituciones de todos los tamaños determinar fácilmente y medir su propio nivel de preparación sobre seguridad cibernética a lo largo del tiempo.

29 de noviembre de 2021: la mesa directiva de la NCUA emite una carta conjunta (Inglés) por la que solicita al Congreso que haga permanentes las mejoras de la Planta central de liquidez contenidas en la Ley CARES.

16 de diciembre de 2021: la mesa directiva de la NCUA aprueba una final rule (Inglés) que simplifica los requisitos de capital en función del riesgo para cooperativas de ahorro y crédito con seguro federal complejas. Según la última norma, una cooperativa de ahorro y crédito compleja que mantiene un índice de patrimonio neto mínimo que cumple con el resto de los criterios es elegible para aceptar el marco de la relación compleja de apalancamiento para las cooperativas de ahorro y crédito (CCULR) si tienen un índice de patrimonio neto mínimo de 9 por ciento.

21 de diciembre de 2021: la mesa directiva de la NCUA aprueba una prórroga de la fecha de entrada en vigencia de su norma final temporaria (Inglés) que modificó ciertos requisitos reglamentarios para ayudar a garantizar que las cooperativas de crédito con seguro federal sigan siendo operativas y puedan hacer frente a los problemas económicos causados por la pandemia de COVID-19. Estas modificaciones temporarias se mantendrán vigentes hasta el 31 de diciembre de 2022.

31 de diciembre de 2021 : vence la Ley de Apropiaciones Consolidadas, 2021, que prolongó muchas medidas de alivio en relación con la pandemia originadas en la Ley CARES.

2022

27 de enero de 2022: la mesa directiva de la NCUA aprueba una norma propuesta (Inglés) que obligaría a los directores de las cooperativas federales de crédito a establecer y respetar procesos de planificación de la sucesión.

17 de febrero de 2022: la mesa directiva de la NCUA aprueba una aviso de reglamentación propuesta (Inglés) que modificaría las regulaciones de la NCUA para cambiar el umbral de activos para asignar cooperativas de crédito con seguro federal a la Oficina de Análisis y Supervisión Nacional (ONES).

17 de febrero de 2022: la mesa directiva de la NCUA aprueba una norma final provisional (Inglés) por la que se amplían determinados requisitos reglamentarios para ayudar a garantizar que las cooperativas de crédito con seguro federal sigan siendo operativas y tengan liquidez durante la pandemia de COVID-19.

17 de marzo de 2022: la mesa directiva de la NCUA aprueba el NCUA’s 2022–2026 Strategic Plan that outlines the agency’s strategic goals and objectives for the next five years.

8 de junio de 2022: al Senado de EE. UU. confirma a Todd M. Harper como miembro de la mesa directiva de la NCUA para un puesto que expira el 10 de abril de 2027.

11 de julio de 2022: Todd Harper presta juramento ante Sandra Thompson, Directora de la FHFA, para un mandato completo en la mesa directiva.

21 de julio de 2022: la mesa directiva de la NCUA aprueba una norma propuesta (Inglés) que exigiría a las cooperativa de ahorro y crédito con seguro federal notificar a la NCUA lo antes posible, antes de las 72 horas posteriores a que crean razonablemente que se ha producido un incidente cibernético notificable.

21 de julio de 2022: la mesa directiva de la NCUA aprueba una norma definitiva que cambia el umbral de activos para asignar cooperativas de crédito con seguro federal a la supervisión de la ONES a $15 mil millones o más en activos.

22 de septiembre de 2022: la mesa directiva de la NCUA aprueba por unanimidad una norma propuesta (Inglés) que modificaría los estatutos estándar de las cooperativas de ahorro y crédito federales sobre cuándo un socio de una cooperativa de ahorro y crédito puede ser expulsado por causa justificada.

22 de septiembre de 2022: la mesa directiva de la NCUA aprueba por unanimidad una norma propuesta (Inglés) que concedería el tratamiento reglamentario del capital secundario protegido a las cooperativas de ahorro y crédito de bajos ingresos que participen en el Programa de Inversión de Capital de Emergencia del Departamento del Tesoro de los Estados Unidos o en otros programas federales.

17 de octubre de 2022: la NCUA vuelve a operar in situ tras la pandemia de COVID-19.

20 de octubre de 2022: la junta directiva de NCUA aprueba de forma unánime la nueva declaración de apetito de riesgo de la NCUA, que brinda orientación sobre la cantidad de riesgo que la agencia está dispuesta a asumir en la consecución de sus objetivos.

1 de diciembre 2022: por votación por notación, la mesa directiva de la NCUA aprueba trasladar la gestión y supervisión del Centro de Asistencia y Administración de Activos de la región del sur a una oficina independiente, con efecto a partir del 1 de enero de 2023.

1 de diciembre de 2022: la mesa directiva de la NCUA aprueba la transferencia de las responsabilidades de examen y supervisión de Ohio de la región del este a la región del sur, con efecto a partir del 1 de enero de 2023.

15 de diciembre de 2022: la mesa directiva de la NCUA aprueba por unanimidad una norma propuesta (Inglés) que modificaría las regulaciones de la NCUA sobre participaciones en préstamos, obligaciones elegibles y registros de liquidación de cooperativas de ahorro y crédito. Esta norma propuesta está diseñada para facilitar una mayor relación entre las cooperativas de ahorro y crédito y la tecnología financiera.

31 de diciembre de 2022: la autoridad de afiliación de agentes de la Planta central de liquidez, autorizada inicialmente en virtud de la Ley CARES, expira, lo que limita drásticamente la cantidad de liquidez disponible para las cooperativas de ahorro y crédito en caso de una grave crisis de liquidez.

2023

26 de enero de 2023: la mesa directiva de la NCUA aprueba mantener el actual límite máximo del 18 por ciento en la tasa de interés para los préstamos realizados por las cooperativas federales de crédito durante un nuevo período de dieciocho meses, que va desde el 11 de marzo de 2023 hasta el 10 de septiembre de 2024. El análisis del personal está disponible aquí (Inglés).

16 de febrero de 2023: la mesa directiva de la NCUA aprueba una final rule (Inglés) que exige a las cooperativas de ahorro y crédito con seguro federal que notifiquen a la NCUA lo antes posible, en un plazo de 72 horas, después de que crean razonablemente que se ha producido un incidente cibernético notificable. La norma final entra en vigor el 1 de septiembre de 2023.

16 de febrero de 2023: la mesa directiva de la NCUA aprueba una norma propuesta (Inglés) que modificaría la Constitución y normas sobre el área de membresía a través de nueve cambios destinados a mejorar el acceso de los consumidores a servicios financieros seguros, justos y asequibles, especialmente en comunidades con escasos recursos.

16 de marzo de 2023: la mesa directiva de la NCUA aprueba una final rule (Inglés) sobre la deuda subordinada. Específicamente, esta norma final sustituye el vencimiento máximo permitido de los pagarés de deuda subordinada por el requisito de que cualquier cooperativa de ahorro y crédito que desee emitir deuda subordinada con vencimientos superiores a 20 años demuestre cómo dichos instrumentos seguirían considerándose "deuda".

20 de abril de 2023: la mesa directiva de la NCUA aprueba una solicitud de información (Inglés) en busca de comentarios sobre los riesgos financieros y de desastres naturales actuales y futuros relacionados con el clima para las cooperativas de ahorro y crédito con seguro federal, sus entidades relacionadas, sus miembros y el Fondo Nacional de Seguro de Depósitos de Cooperativas de Ahorro y Crédito.

25 de mayo de 2023: la mesa directiva de la NCUA aprueba una norma propuesta (Inglés) que incorporaría las "organizaciones de veteranos de guerra" a la definición de "organización benéfica cualificada", a la que una cooperativa de ahorro y crédito federal puede contribuir utilizando una cuenta de donaciones benéficas.

22 de junio de 2023: la mesa directiva de la NCUA aprueba los cambios propuestos (Inglés) en la resolución interpretativa y la declaración política sobre el Programa de preservación de instituciones depositarias de minorías de la agencia.

Última modificación el